DTCC, a leading global financial infrastructure provider, has introduced a tokenized collateral platform to streamline collateral movement and increase capital efficiency.

In his latest essay “The BBC,” Arthur Hayes examines the emotional pressures on the Federal Reserve and the monetary policy challenges that could lead to increased liquidity in the crypto market.

It takes just one post from Trump to stir the crypto market. Recently, he announced on Truth Social that the evaluation of a strategic crypto reserve is in progress as part of his broader Trump crypto policy.

There's been a lot of talk about possible changes to crypto tax policies in the U.S. One of the more controversial ideas floating around is “Trump no tax on crypto.” As Trump adopts a more crypto-friendly stance, major rumors have surfaced that he’s considering a 0% tax on crypto gains.

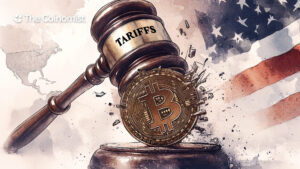

2025 isn’t exactly the most stable time for the economy: policy changes, trade tariffs, international tensions, and interest rate shifts are among the factors that make things more unpredictable. In times like these, people naturally start looking for alternatives, and one of the biggest ones has been crypto.

DTCC, a leading global financial infrastructure provider, has introduced a tokenized collateral platform to streamline collateral movement and increase capital efficiency.

With the announcement of sweeping tariffs, markets convulsed. Bitcoin soared to $88K—then plunged. Echoes of S&P 500 losses ripple across the crypto space.

South Korea’s 7-Eleven stores will accept CBDC payments between April 1 and June 30 as part of a pilot program to test the Bank of Korea-issued digital currency.

Discover the meaning of assets in finance and crypto, and learn the key differences between coins and tokens to make informed investment decisions.

A comprehensive guide to understanding margin calls in trading. Learn what triggers them, how they work, their risks, and strategies to manage or avoid them

Explore what happens when Bitcoin reaches its 21 million supply cap. Learn how the shift from block rewards to transaction fees could impact miners, investors, and the entire ecosystem.

Trump’s meme coin isn’t an outlier—it’s part of a broader trend. Back in 2021, celebrities were minting NFTs, and by 2024, they had moved on to personal token launches. The connection between fame and crypto has been growing for years, even if many failed to see it.

Across continents, monuments have been erected to honor both cryptocurrencies and the figures who transformed the digital finance world. We explore the most well-known of these in our article.

Wow, what a rollercoaster of a year! Especially for crypto fans and even more so for Bitcoin holders and all those who have waited for the mother-of-all-crypto to cross its second major mark after the $50 thousand level, the $100 thousand level.

A “Boycott Binance” movement is trending on X/Twitter after multiple altcoins plunged on the exchange within minutes on April 1.

The TDCCP token gets attention with record-breaking moves, while the zkLend hacker falls victim to a phishing scam. Meanwhile, BlackRock’s Larry Fink shares his insights with investors.

As crypto prices decline, the community continues to analyze the current crypto market cycle. One of the most popular platforms to share views and discuss these trends is Twitter/X.

In March 2025, the crypto industry was stunned. Binance, the largest cryptocurrency exchange in the world, secured a massive $2 billion investment from the mysterious MGX investment group based in Abu Dhabi.

In his latest essay “The BBC,” Arthur Hayes examines the emotional pressures on the Federal Reserve and the monetary policy challenges that could lead to increased liquidity in the crypto market.

It takes just one post from Trump to stir the crypto market. Recently, he announced on Truth Social that the evaluation of a strategic crypto reserve is in progress as part of his broader Trump crypto policy.

There's been a lot of talk about possible changes to crypto tax policies in the U.S. One of the more controversial ideas floating around is “Trump no tax on crypto.” As Trump adopts a more crypto-friendly stance, major rumors have surfaced that he’s considering a 0% tax on crypto gains.

Matvii Diadkov, founder of Bitmedia, shared with us in an exclusive interview his expert insights on Web3 adoption, impact of GameFi and community-centering tendencies in the market.

The first crypto craze took place almost a decade ago. Overnight, many people found out about Bitcoin and its underlying technology, blockchain.

Volodymyr Nosov, CEO of Europe’s largest crypto exchange WhiteBIT, sat down with Dmytro Gordon, one of Ukraine’s most prominent journalists. The interview touched on Bitcoin, crypto, WhiteBIT, cars, keys to success, and business vision.

Discover the meaning of assets in finance and crypto, and learn the key differences between coins and tokens to make informed investment decisions.

Poised to become a strategic financial gateway for Latin America, Panama will host its inaugural Blockchain Week from April 22–24, 2025.

Are sky-high Ethereum fees getting you down? The folks at Zora have come up with an alternative, introducing their Layer 2 solution with lower transaction fees. This article will walk you through how to get involved with the project and earn some rewards.