Чтобы принять участие в этом процессе, инвесторы вносят свои криптовалюты в пулы ликвидности — специальные самоисполняющиеся смарт-контракты, которые содержат заблокированные токены. В качестве благодарности за обеспечение ликвидности, децентрализованные биржи выплачивают таким клиентам процентное вознаграждение.

Чтобы лучше понять, как работает этот механизм, давайте сравним централизованные и децентрализованные биржи. Первые пользуются “книгой заказов”, сопоставляя покупателей и продавцов по определенным критериям. Вторые являются автоматизированными маркет-мейкерами (AMM) и обеспечивают пользователям автоматические сделки: трейдеры, без посредничества биржи, взаимодействуют напрямую с пулом ликвидности. Чем выше ликвидность – тем меньше проскальзывания (исполнение ордеров по худшей цене) при торговле. Поэтому DEX заинтересованы в том, чтобы инвесторы блокировали свои средства в пулах.

Обеспечение ликвидности может отличаться низким и экстремальным уровнем риска, в зависимости от криптовалютной пары. Плюсами этого метода являются высокая потенциальная прибыль и доступность. Недостатками считается волатильность и такое явление как “непостоянный убыток” (разница в стоимости актива при вводе и выводе средств, которая может нивелировать размер вознаграждения).

Лучшие платформы для предоставления ликвидности

Uniswap

Uniswap — одна из первых, наиболее популярных и надежных децентрализованных бирж. Она предлагает большое количество крупных пулов ликвидности. В основном они представляют собой криптовалютные пары ETH или WETH (обернутый ETH) со стейблкоинами. Такие пулы отличаются стабильностью и низким риском убытков. Впрочем, на Uniswap также можно обеспечивать ликвидность более волатильных и непопулярных пар. Биржа взимает комиссию в размере 0,3% за совершение сделок на ее платформе. Часть комиссионных распределяется между поставщиками ликвидности, в соответствии с их долей взноса.

PancakeSwap

Одна из самых посещаемых DEX. PancakeSwap больше подходит тем, кто может себе позволить более высокий риск. Подключение к пулу происходит после того, как инвестор блокирует на площадке ее служебный токен CAKE. Многие предпочитают обеспечивать ликвидностью криптовалютную пару CAKE-BNB, по которой выплачиваются 22-43% вознаграждения.

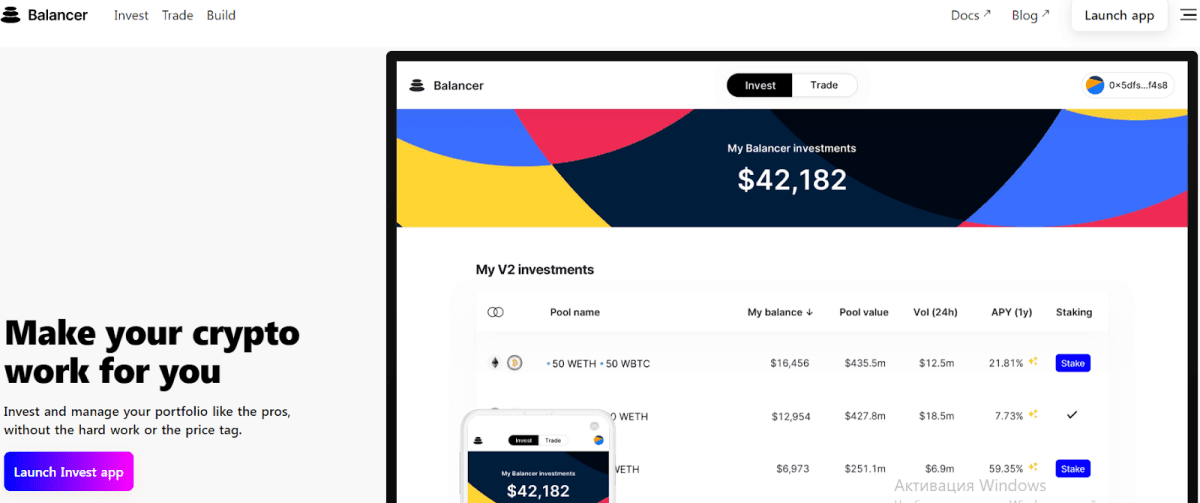

Balancer

Децентрализованная биржа, поддерживающая блокчейн Ethereum, которая также предлагает управление инвестиционными портфелями. Пулы DEX отличаются гибкими настройками, ликвидность можно добавлять или снимать. Благодаря модульному протоколу Balancer, на платформе поддерживаются частные и общие пулы. Используя частные пулы, владелец может корректировать их параметры и вносить изменения в смарт-контракт. Кроме того, поставщики ликвидности получают токены управления BAL.

Rook (ранее KeeperDAO)

Протокол DeFi, базирующийся на Ethereum, который включает в себя функции децентрализованной биржи. Платформа предлагает пять различных пулов ликвидности, позволяющих зарабатывать токены ROOK. Клиенты используют средства, которые содержаться в пулах для срочных кредитов.

Существует еще немало DEX и протоколов, которые предлагают всем желающим подключиться к их пулам ликвидности, например, Bancor, Convexity Protocol, DeversiFi, Kyber. Потребность сектора децентрализованных финансов в ликвидности увеличивается с каждым годом, поэтому у инвесторов появляется все больше новых стратегий для пассивного дохода.