Market Profile (МР) — це спосіб візуалізації ринкової інформації, що ґрунтується на взаємозв'язку часу та ціни. MP не є торговою системою або стратегією, проте його можна використовувати для визначення справедливої вартості активу, а також важливих зон підтримки/опору.

У цій статті ми з'ясуємо основи Market Profile: дамо визначення його складовим, а також розповімо про принципи їх використання.

Time Price Opportunities (TPO)

TPO — це одиниця формування Market Profile, структурний блок діаграми. Кожен TPO являє собою момент часу, коли учасники ринку укладали угоди, з огляду на певну ціну. Здебільшого один блок TPO формується 30 хвилин, а вся діаграма Market Profile — протягом однієї торгової сесії.

Блоки TPO позначаються літерами за абеткою. Наприклад, перший блок TPO маркується літерою A, другий — B і т.д.

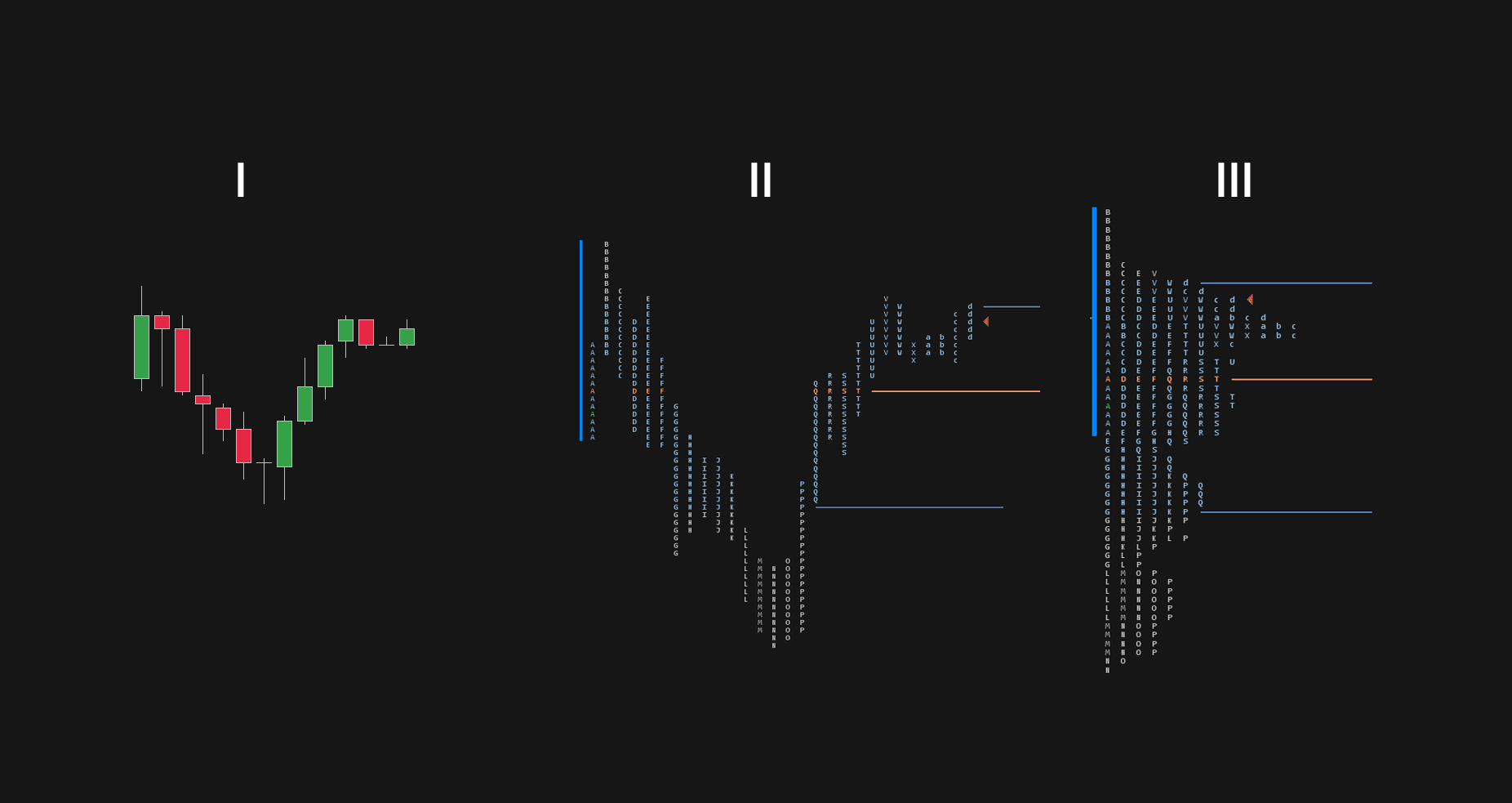

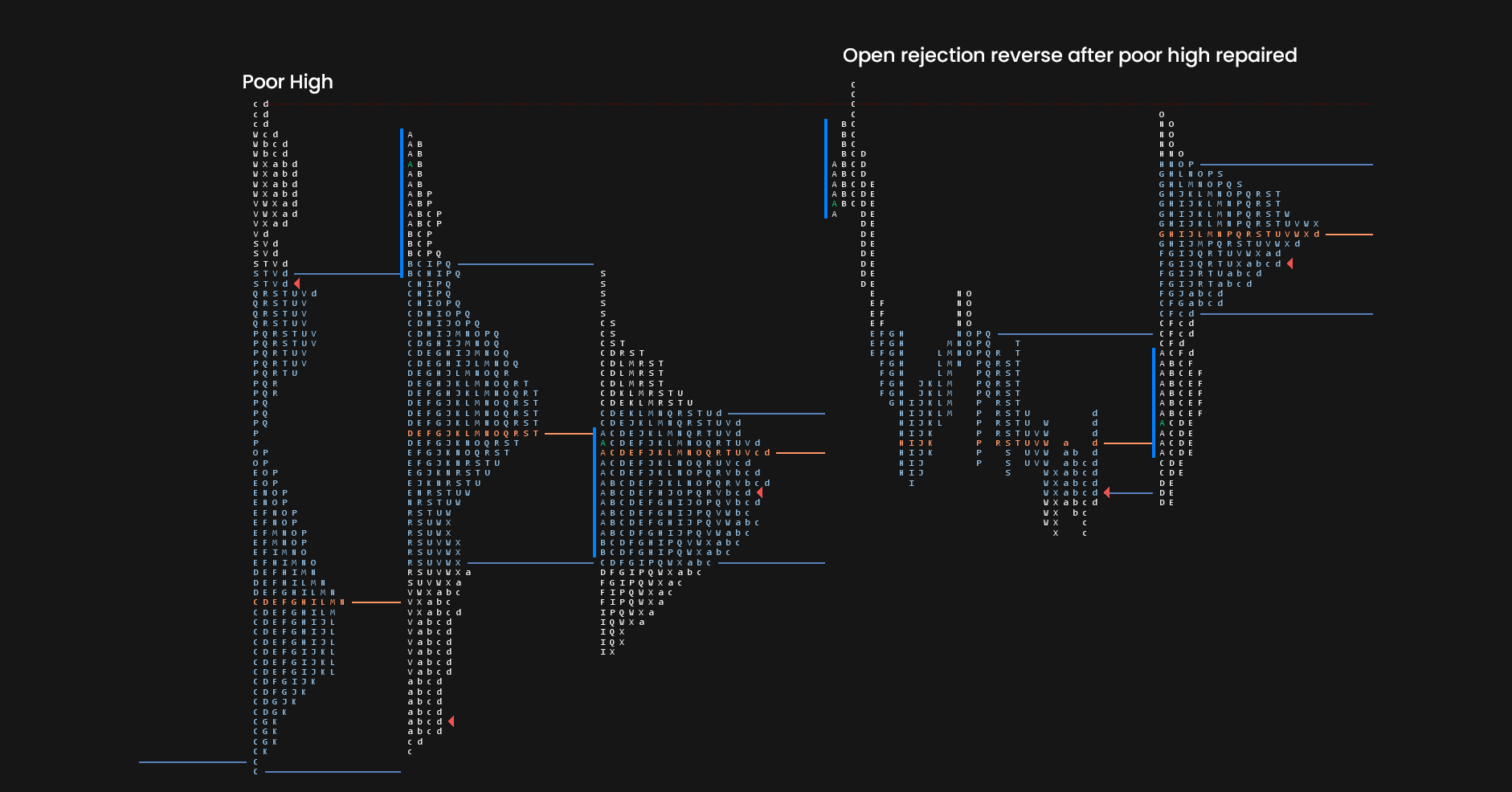

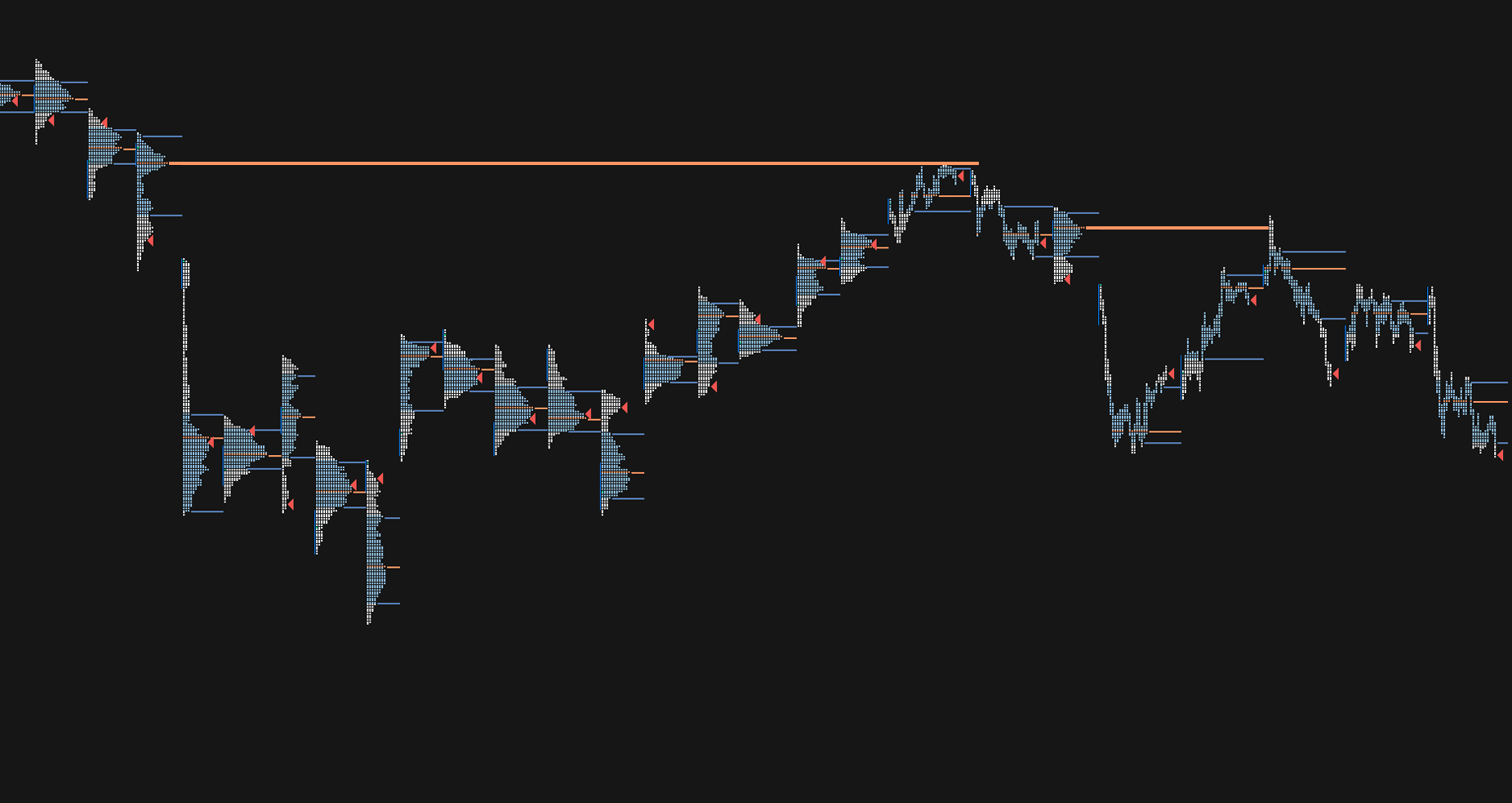

Свічковий графік (1), блоки TPO в розкритому вигляді (2), діаграма Market Profile (3). Джерело: tradingriot.com

На зображенні вище — одна торгова сесія, що представлена трьома різними способами: японські свічки, розширений графік TPO і завершений розподіл. На більшості діаграм Market Profile перший та останній блоки TPO відрізнятимуться від інших. Зазвичай їх виділяють іншим кольором або додають поруч із ними якийсь знак, наприклад стрілку.

Оскільки в англійському алфавіті лише 26 літер (цього вистачить, аби описати тільки 13 годин торгівлі), спочатку для TPO використовують великі літери, а потім — малі. Такий підхід особливо актуальний для криптовалютного ринку, де торгова сесія триває 24 години.

The Bell Curve

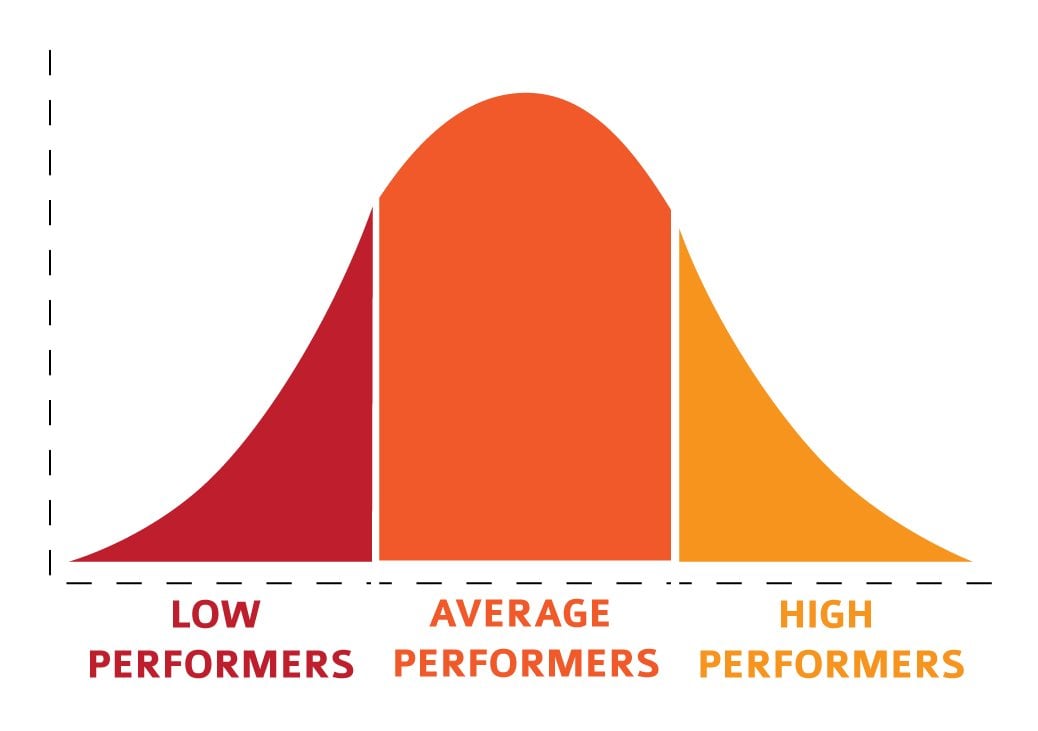

Більшість діаграм Market Profile має невелику кількість TPO на краях і велику — всередині. Так формується графік дзвоноподібної кривої (The Bell Curve), який описує рівні найбільш частого укладання угод.

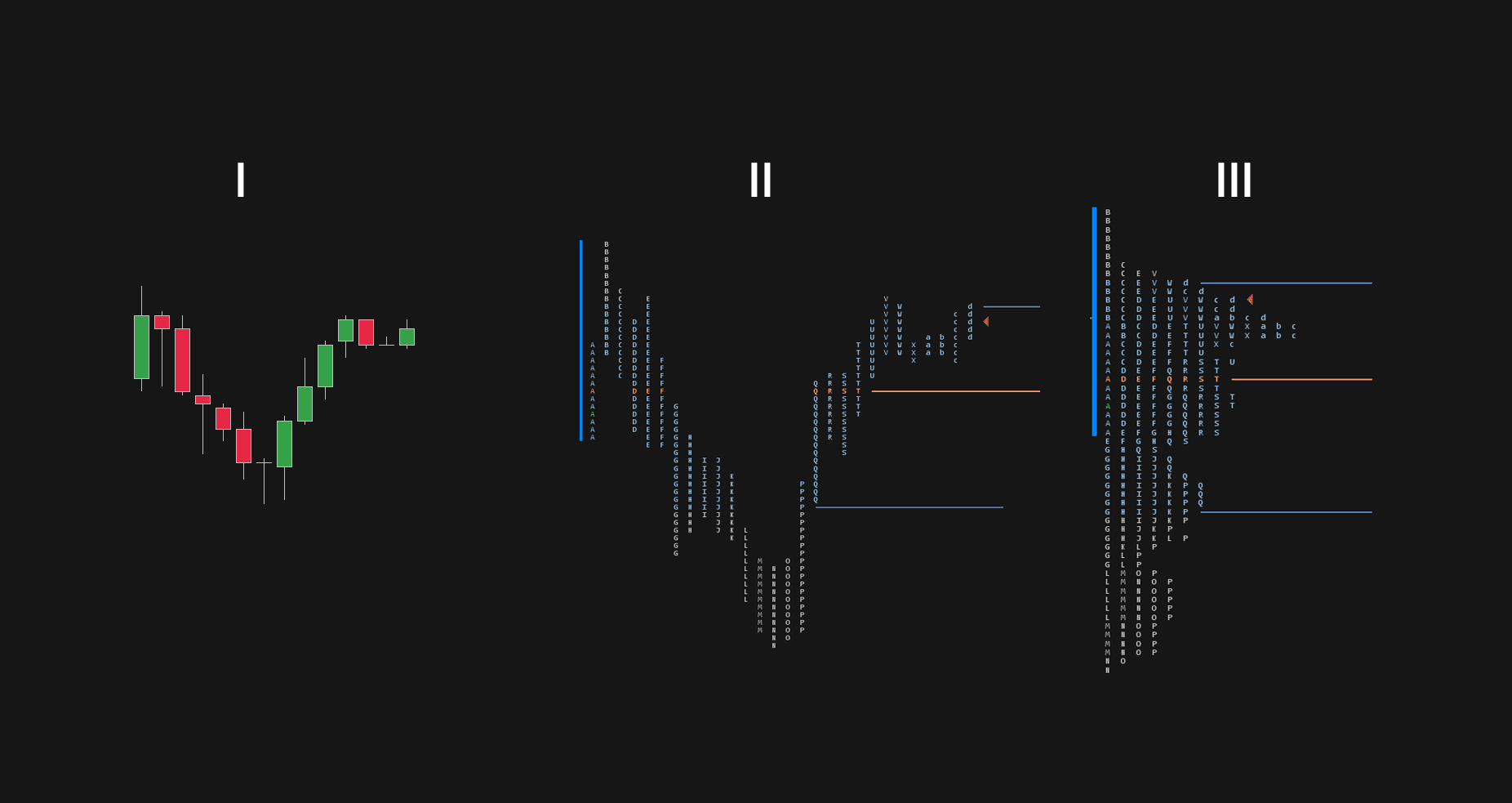

Графік дзвоноподібної кривої. Джерело: updconsulting.com

У теорії крива є симетричною, має середнє значення в центрі та декілька стандартних відхилень ліворуч і праворуч від нього. Насправді ж розподіл TPO не матиме ідеальної форми, проте вказуватиме на те, що дані зосереджені навколо середнього значення.

Статистично 68,2% усіх даних перебуватимуть у межах одного стандартного відхилення (найближче до середніх значень). Так у Market Profile вводиться поняття VA (Value Area) — зона найбільшої активності ринку.

Value Area

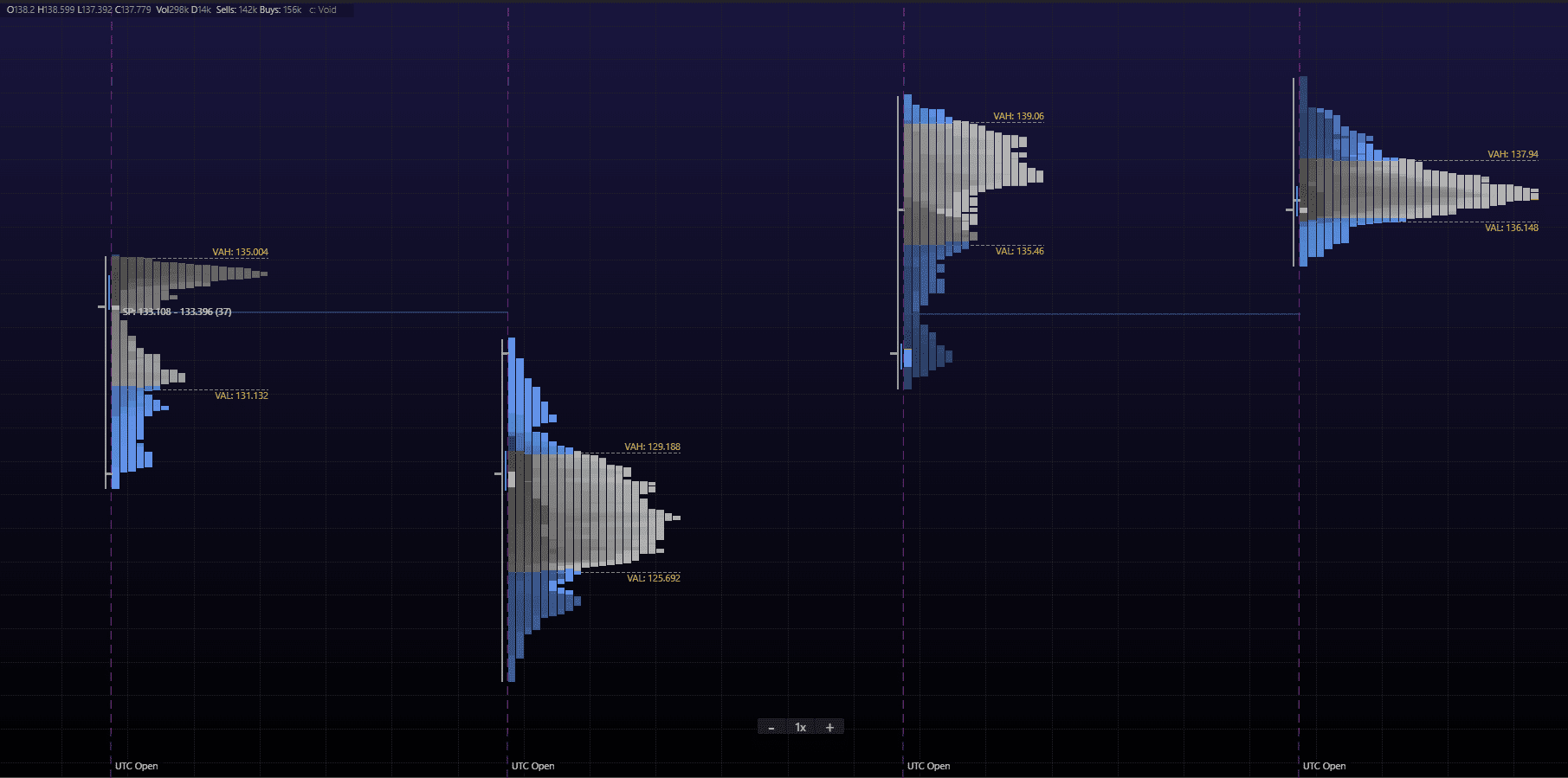

Value Area (VA) — це діапазон діаграми Market Profile, де учасники ринку торгували найбільшу кількість часу. VA представляє область, в якій було здійснено 68% угод протягом сесії. Вона виділяється окремим кольором.

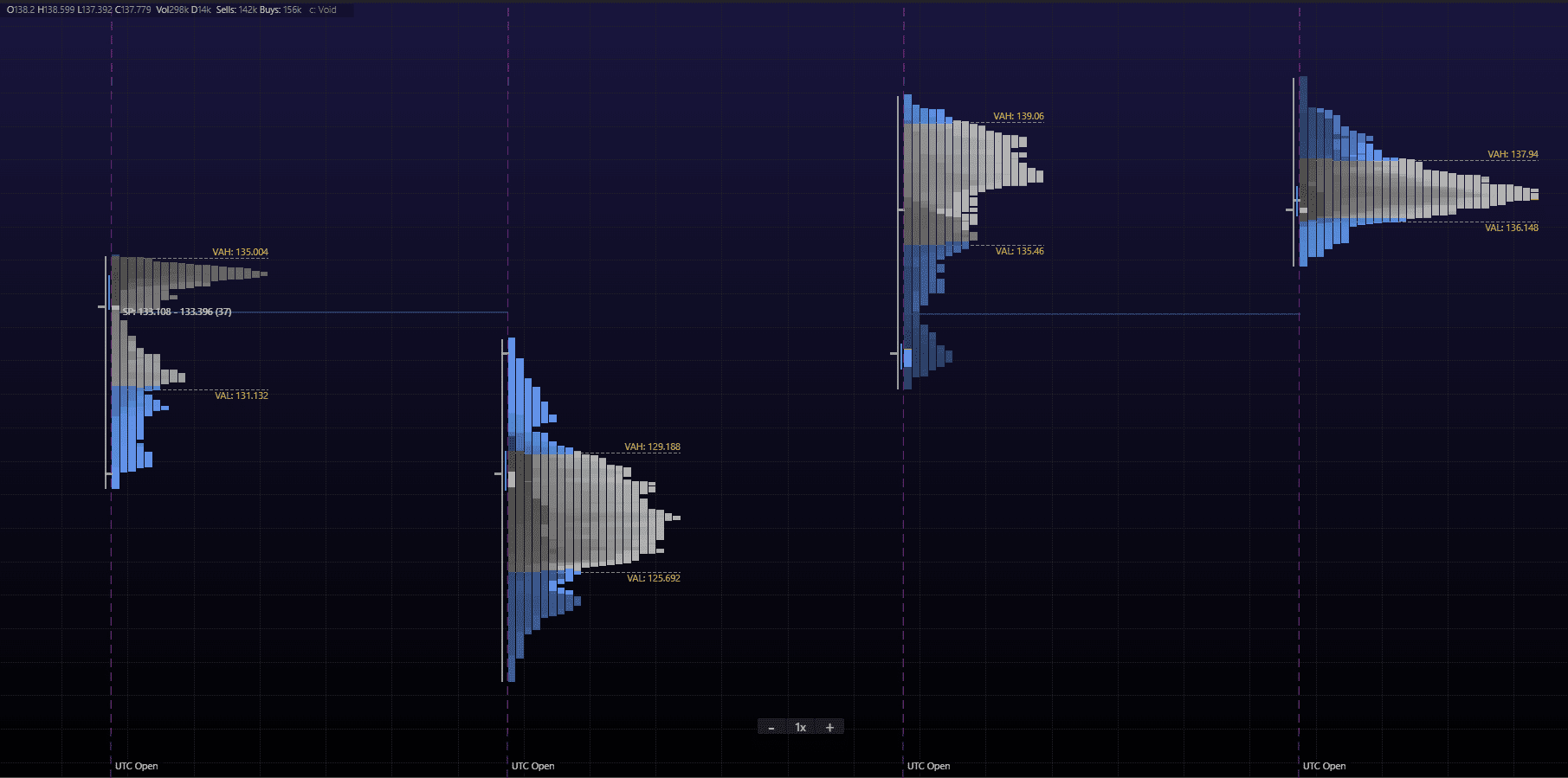

Діапазон VA позначений сірим кольором. Джерело: exocharts.com

VA не є торговим інструментом, а лише візуалізує дані щодо ціни та часу. Можна сказати, що Value Area — це зона, де трейдери приймають ціну, а вихід з неї призводить до одного з таких наслідків:

- Responsive Activity — очікувана подія, яка відбувається, коли ціна виходить за діапазон VA (якщо ціна торгується вище за VA — очікуються продажі, якщо нижче — купівлі);

- Initiating Activity — очікувана подія, яка не відбувається, коли ціна виходить за діапазон VA. Замість купівлі за ціни нижче від VA починаються продажі, а замість продажів за ціни вище від VA — починається купівля.

У контексті VA існує ще 2 лейблінги: VAH і VAL. Value Area High (VAH) — це верхня межа VA (іноді ціна може отримувати від неї реакцію для продовження висхідного тренду), а Value Area Low (VAL) — нижня межа (реакція для спадного тренду).

Point of Control

Point of Control (POC) — це рівень ціни, на якому трейдери торгували найбільшу кількість часу. Візуально POC містить найбільшу кількість блоків TPO, і що більше їх — то сильніший цей рівень.

Новачки іноді плутають VA, POC і The Bell Curve. Запам'ятайте: VA — це діапазон найбільшої активності учасників ринку (наприклад, у випадку з BTC це може бути $57 500–$58 000), а POC — конкретний ціновий рівень (наприклад, $57 750). Зі свого боку The Bell Curve є лише візуалізацією профайлу.

Вважається, що POC — це зона справедливої вартості, яка є магнітом для ціни. Часто вона буде збігатися з інструментами технічного аналізу, як-от зони підтримки чи опору.

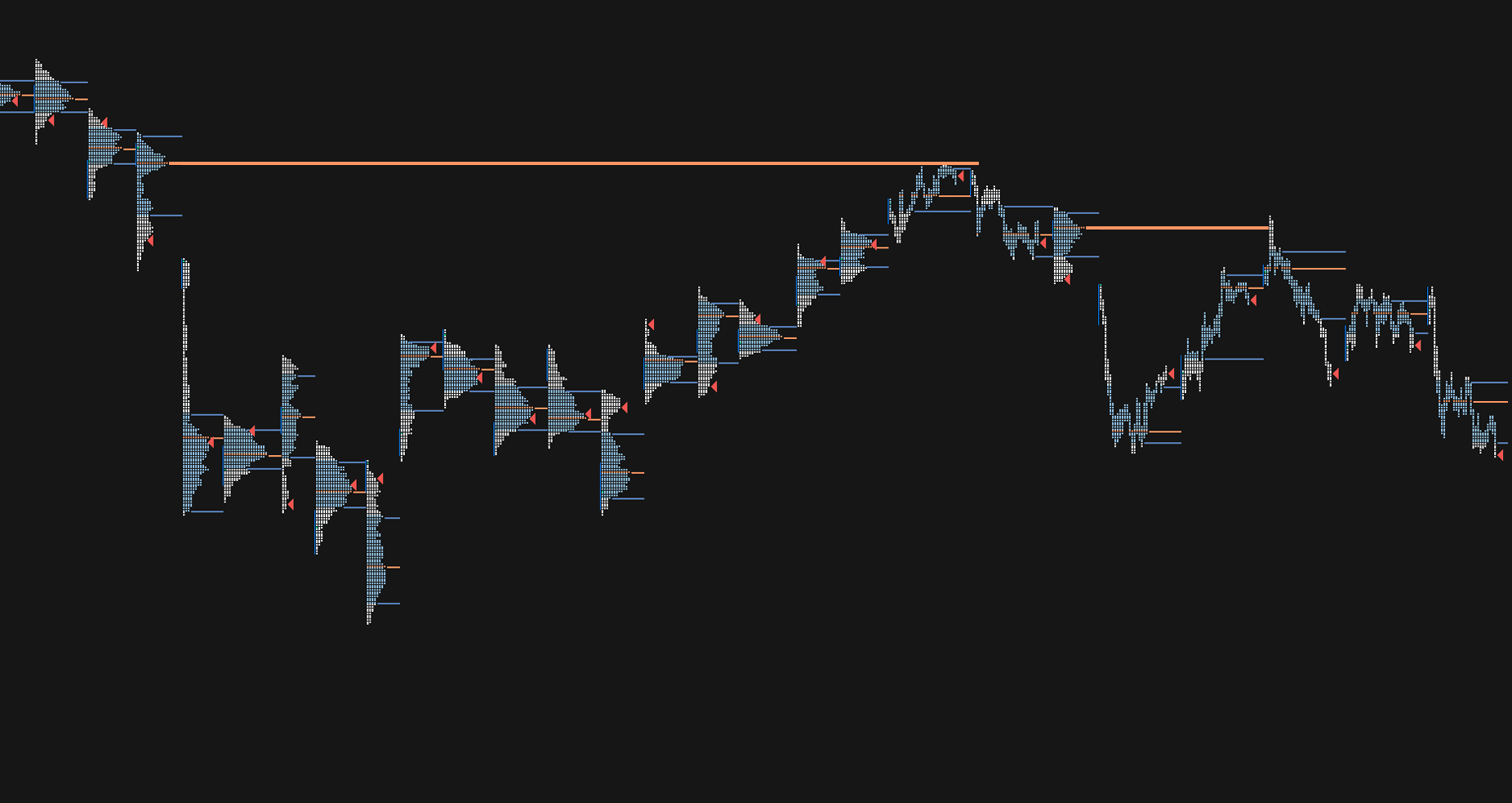

POC збігається із зоною опору. Джерело: tradingriot.com

Рівні Point of Control, які не були протестовані, називаються nPOC (Naked Point of Control) і мають таку саму логіку. Зазвичай трейдери прагнуть відкривати угоди якомога ближче до nPOC.

Initial Balance і Spike

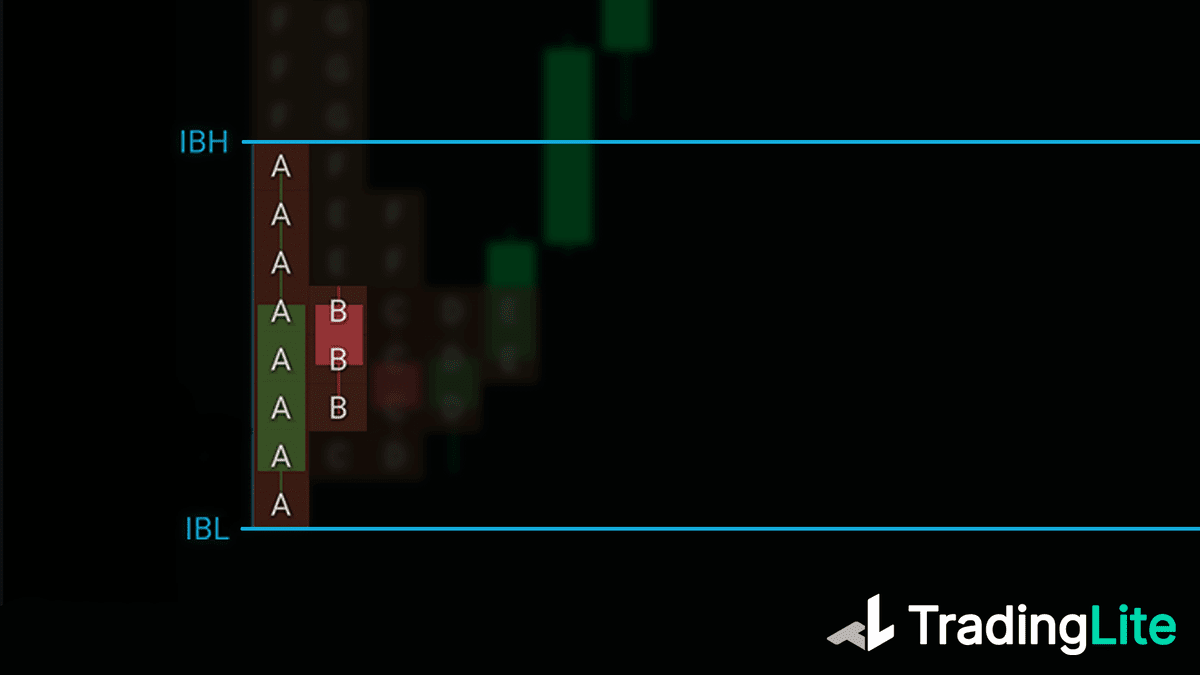

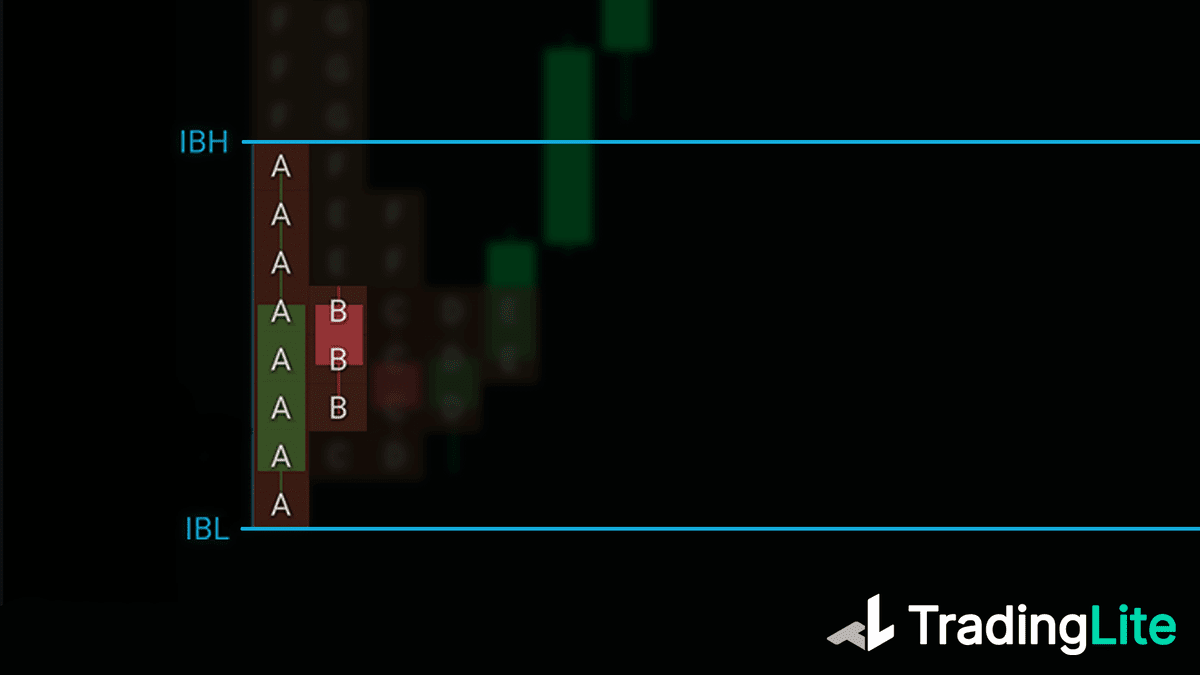

Initial Balance (IB) — це діапазон, що складається з перших двох періодів сесії: A і B. Здебільшого час формування одного блоку TPO становить 30 хвилин, тому IB розглядають як першу годину торгівлі. Верхня межа IB має назву IBH (Initial Balance High), а нижня — IBL (Initial Balance Low).

Приклад Initial Balance. Джерело: tradinglite.com

Спостерігаючи за розширенням діапазону поза IB, трейдери можуть зробити припущення щодо сили однієї зі сторін (покупців або продавців) упродовж поточної сесії. Рух вище за IB вказує на силу покупців, нижче — продавців.

Крім цього, трейдери звертають увагу на ширину IB. Вузький діапазон IB може вказувати на силу тренду (використовують для відкриття угод на продовження), а широкий — на слабкість тренду (торгівля від меж діапазону).

Spike — це діапазон формування останніх двох блоків TPO. Spike допомагає припустити напрямок наступної сесії. Наприклад, якщо день відкривається вище за попередній Spike, це може свідчити про ймовірне продовження актуальної тенденції.

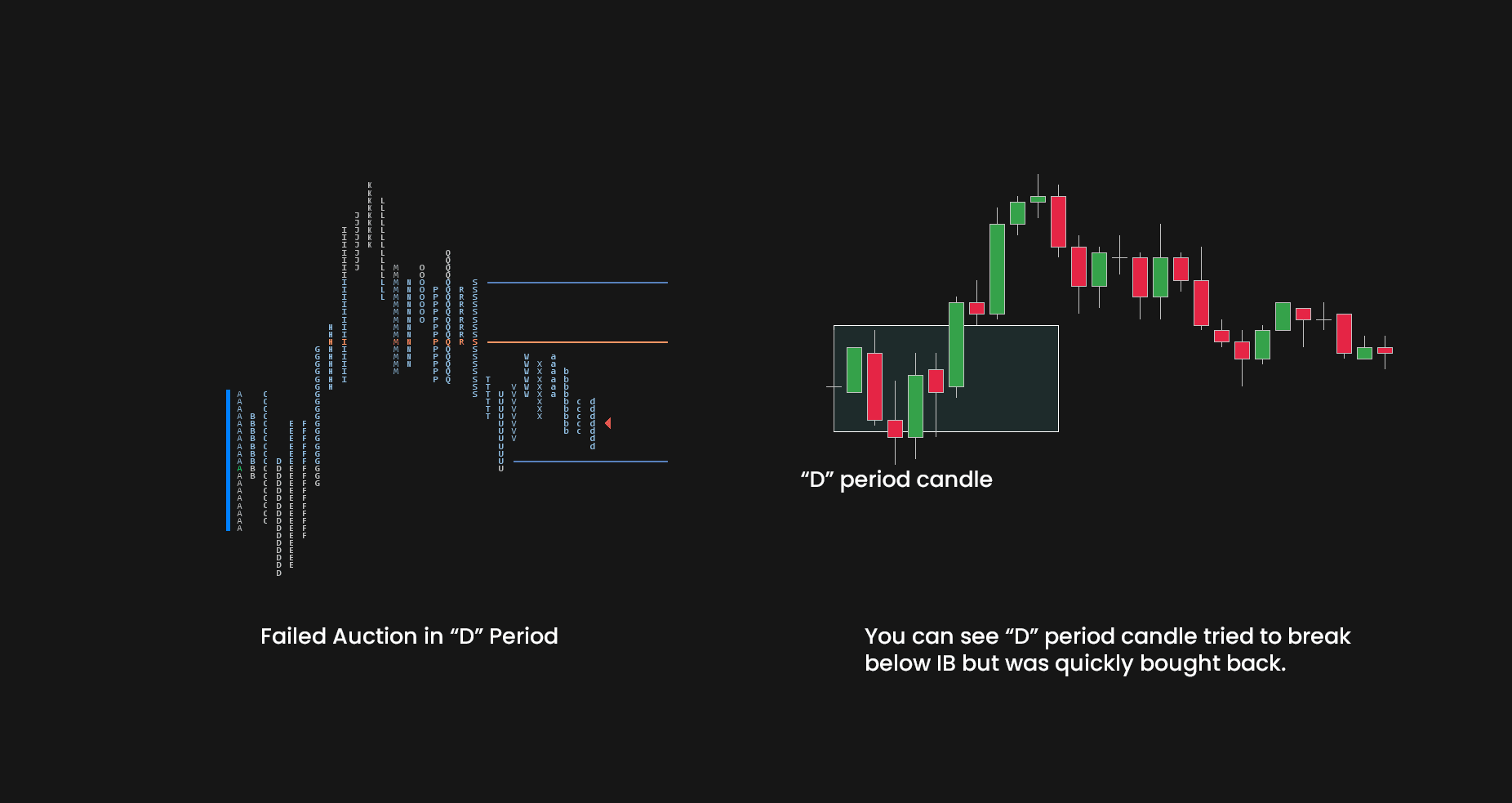

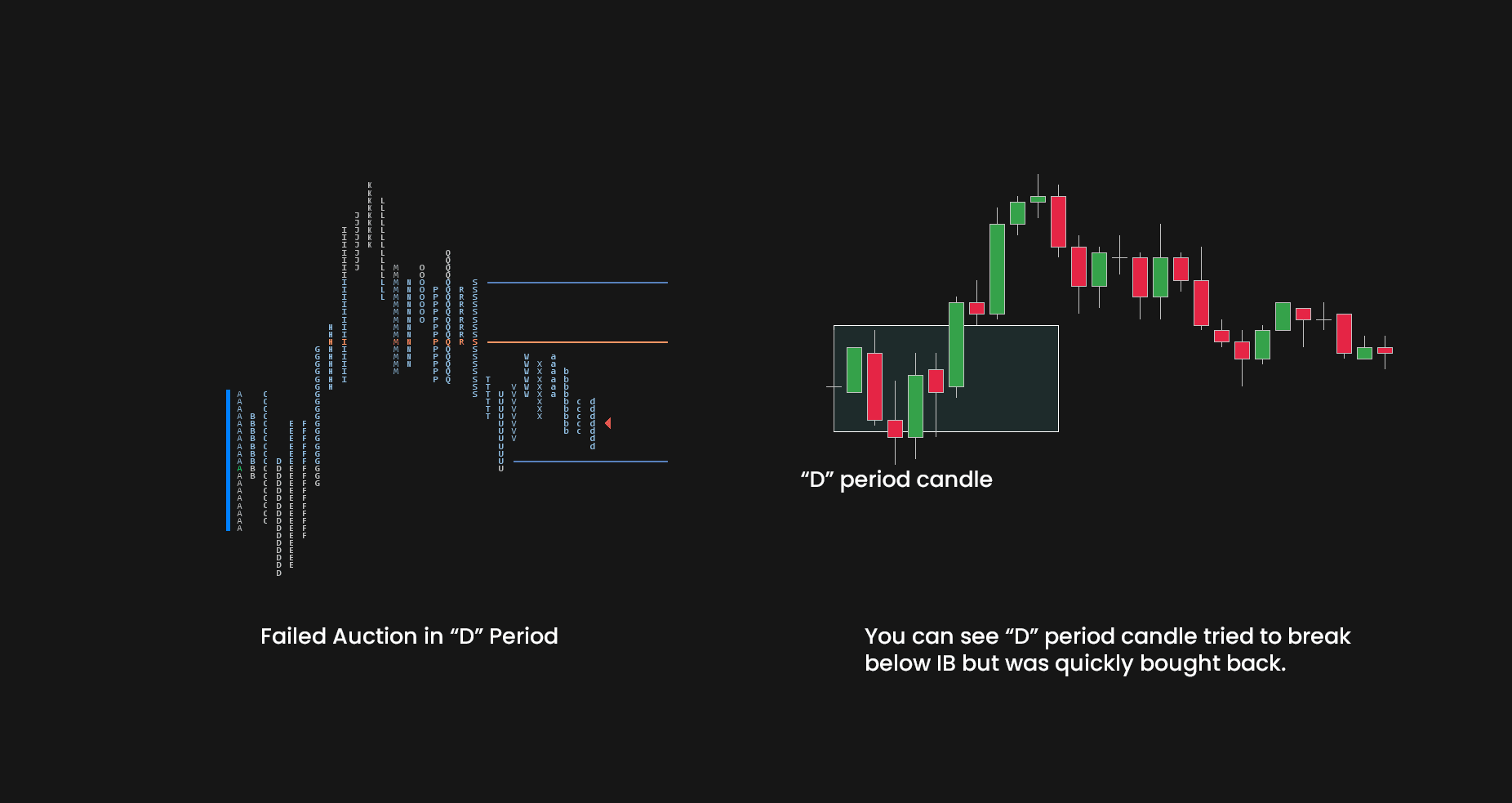

Failed Auction

Ситуація, за якої ціна виходить за рівень IB, але не може закріпитися вище за нього понад 30 хвилин, називається Failed Auction. Фактично ціна виходить за верхню або нижню межу IB протягом лише одного блоку TPO, а потім знову повертається в діапазон IB.

Трейдери використовують Failed Auction для відкриття розворотних позицій: від TPO, що вийшов за IB, до протилежної межі IB.

Failed Auction в розширеному вигляді TPO і на свічковому графіку. Джерело: tradingriot.com

На зображенні вище видно, як ціна намагається закріпитися нижче за IB протягом періоду D. Однак уже впродовж періоду E ціна повертається в діапазон Initial Balance. На

свічковому графіку такий рух має вигляд поглинання.

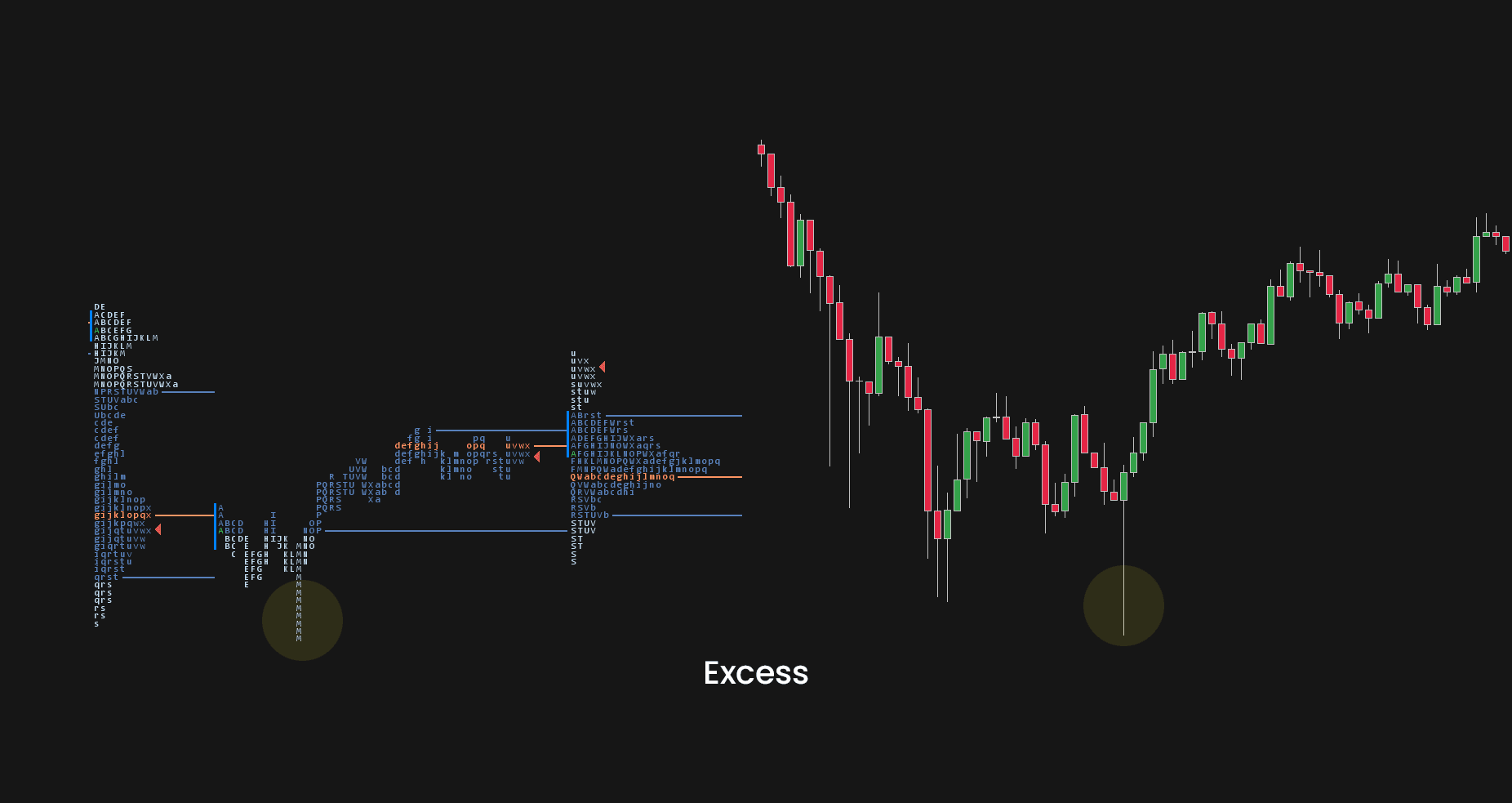

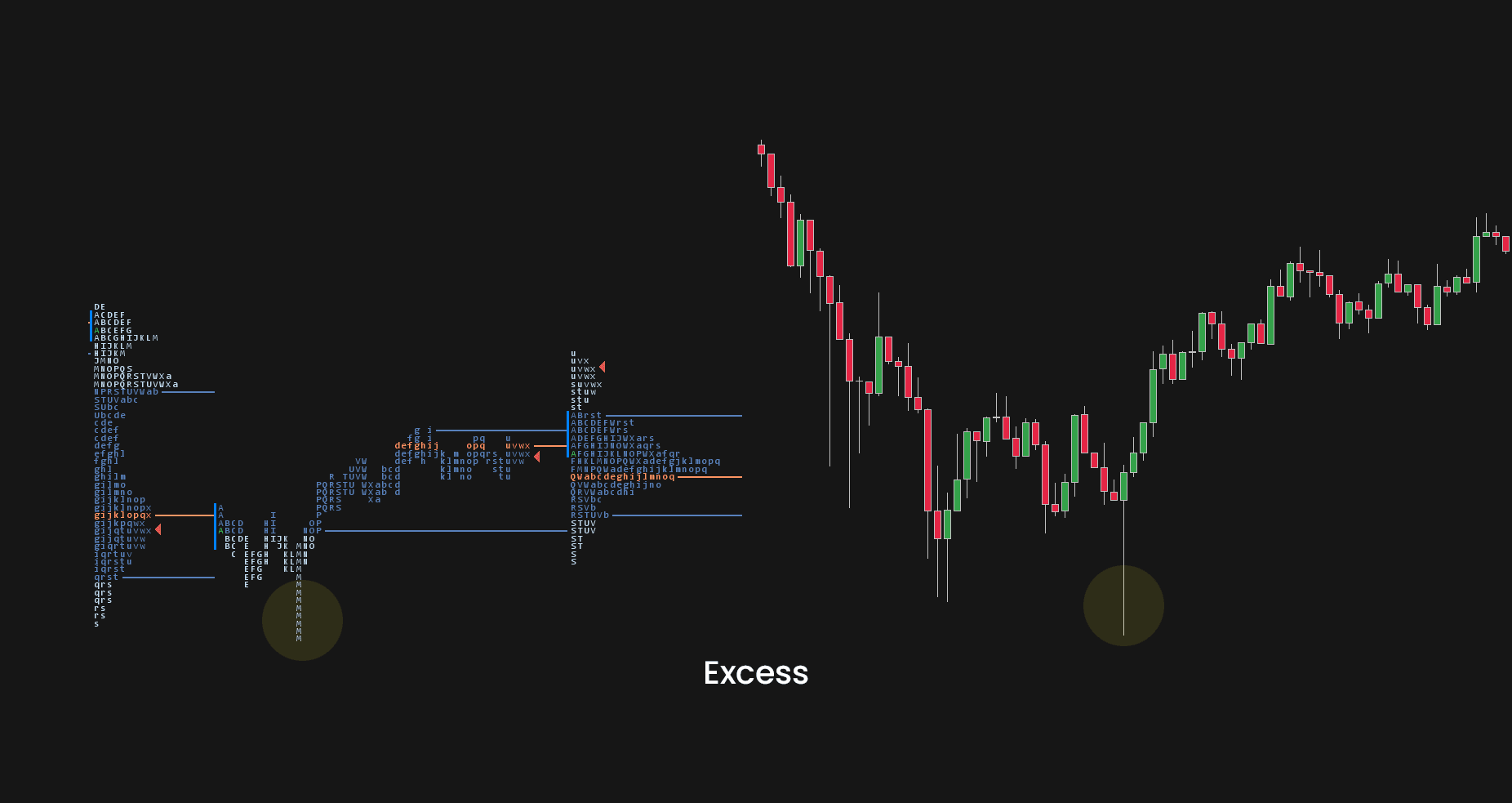

Excess

Excess — це ціновий діапазон, у якому одні учасники ринку (продавці або покупці) значно переважають над іншими. Візуально Excess має вигляд ґнота з одним блоком TPO над/під Value Area.

Якщо розширити діаграму Market Profile, можна побачити принцип формування Excess. Наприклад, зображення нижче демонструє Excess, що виник упродовж періоду M (виділений жовтим колом).

Принцип формування Excess. Джерело: tradingriot.com

Після того як ціна опустилася нижче за мінімум попереднього дня (PDL), відбулася сильна реакція покупців. Як наслідок, ціна повернулася в діапазон VA, залишивши за собою хвіст з M-блоків TPO. До речі, інша назва Excess — buying/selling tail, залежно від сили покупців (buying) або продавців (selling).

Excess найкраще використовувати в контексті з важливими зонами попиту/пропозиції. Зазвичай такими зонами є мінімуми/максимуми попереднього дня/тижня/місяця, точки розвороту ціни або nPOC.

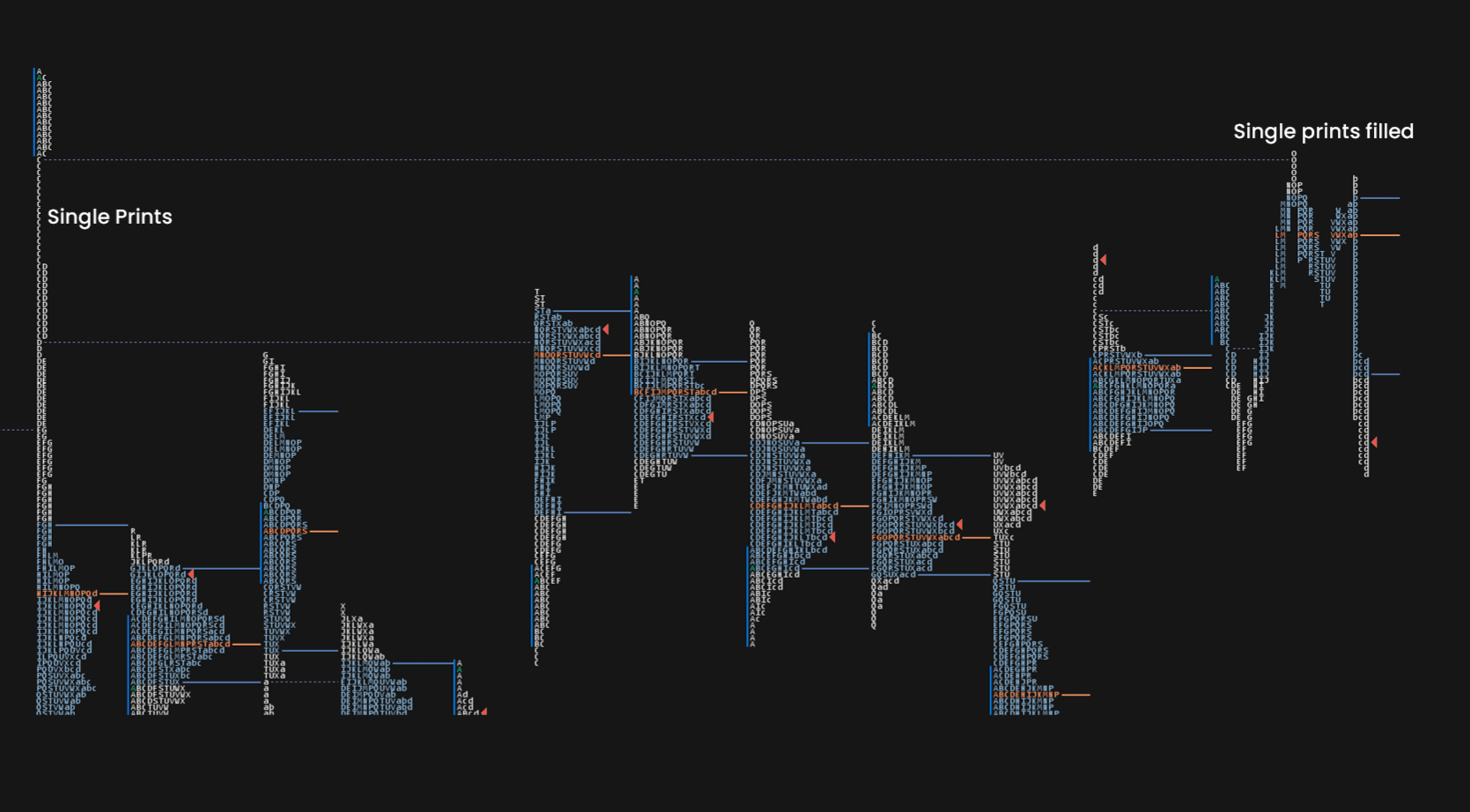

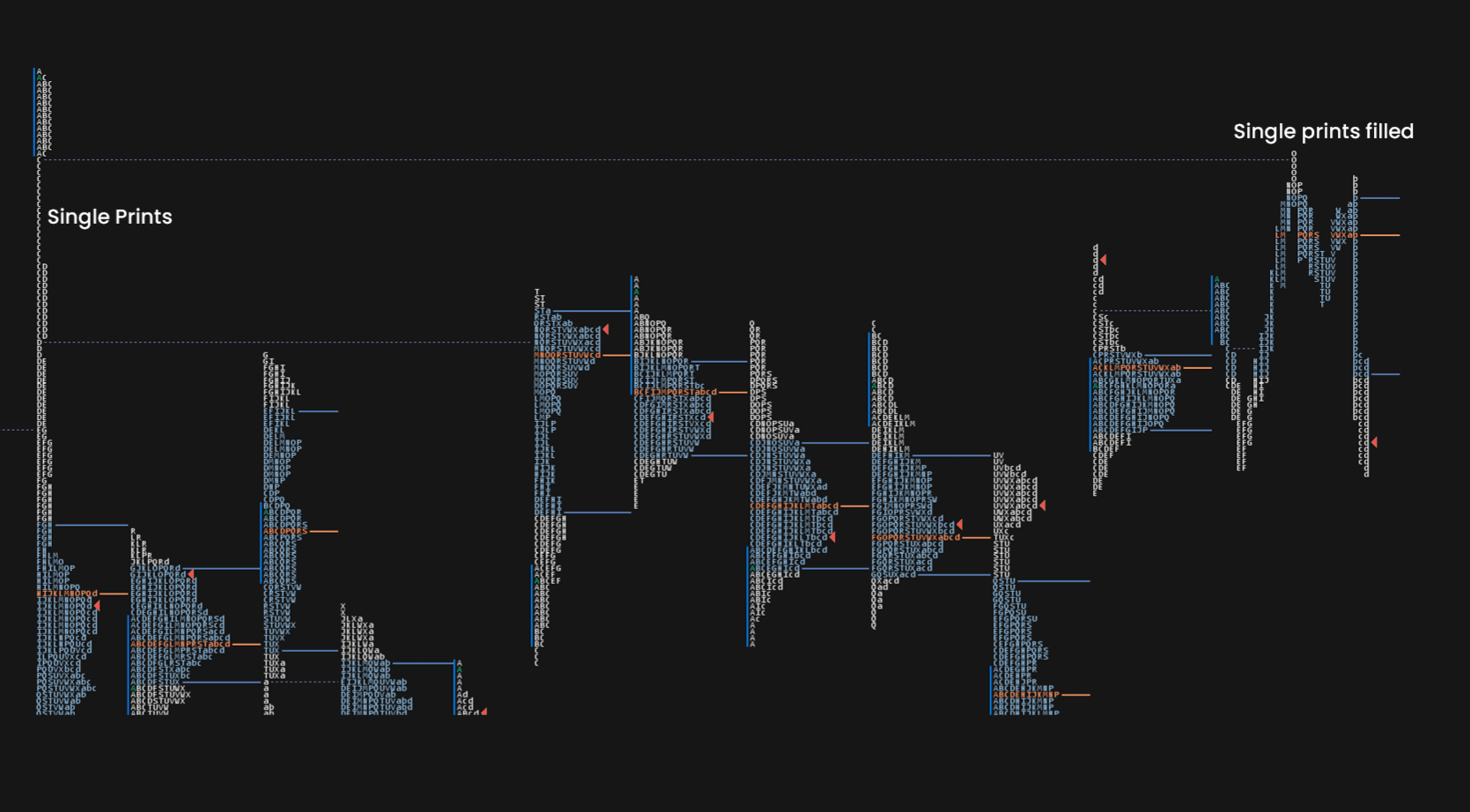

Single Prints

Візуальний вигляд Single Prints аналогічний до Excess — поодинокий блок TPO. Однак, на відміну від Excess, Single Prints виникають усередині діаграми Market Profile.

Це відбувається внаслідок активності одних учасників ринку та відсутності контрагентів (наприклад, коли на ринку перебуває велика кількість продавців, які не знаходять своїх покупців, і навпаки).

Заповнення Single Print протягом періоду O останньої діаграми Market Profile і подальша реакція ціни в шорт. Джерело: tradingriot.com

Single Prints створюють неефективність (відсутність рівноваги між ордерами на купівлю і продаж). Часто в місцях формування Single Prints можна побачити

Imbalance на свічковому графіку. SP може бути використаний як зона інтересу або зона першої фіксації позиції.

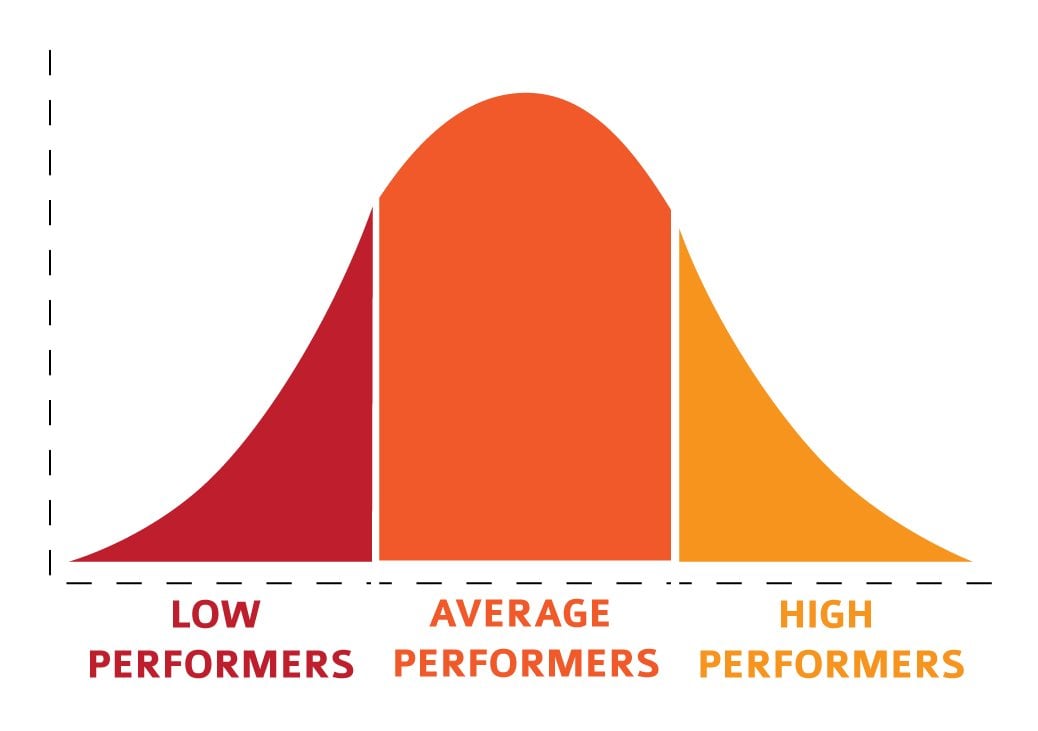

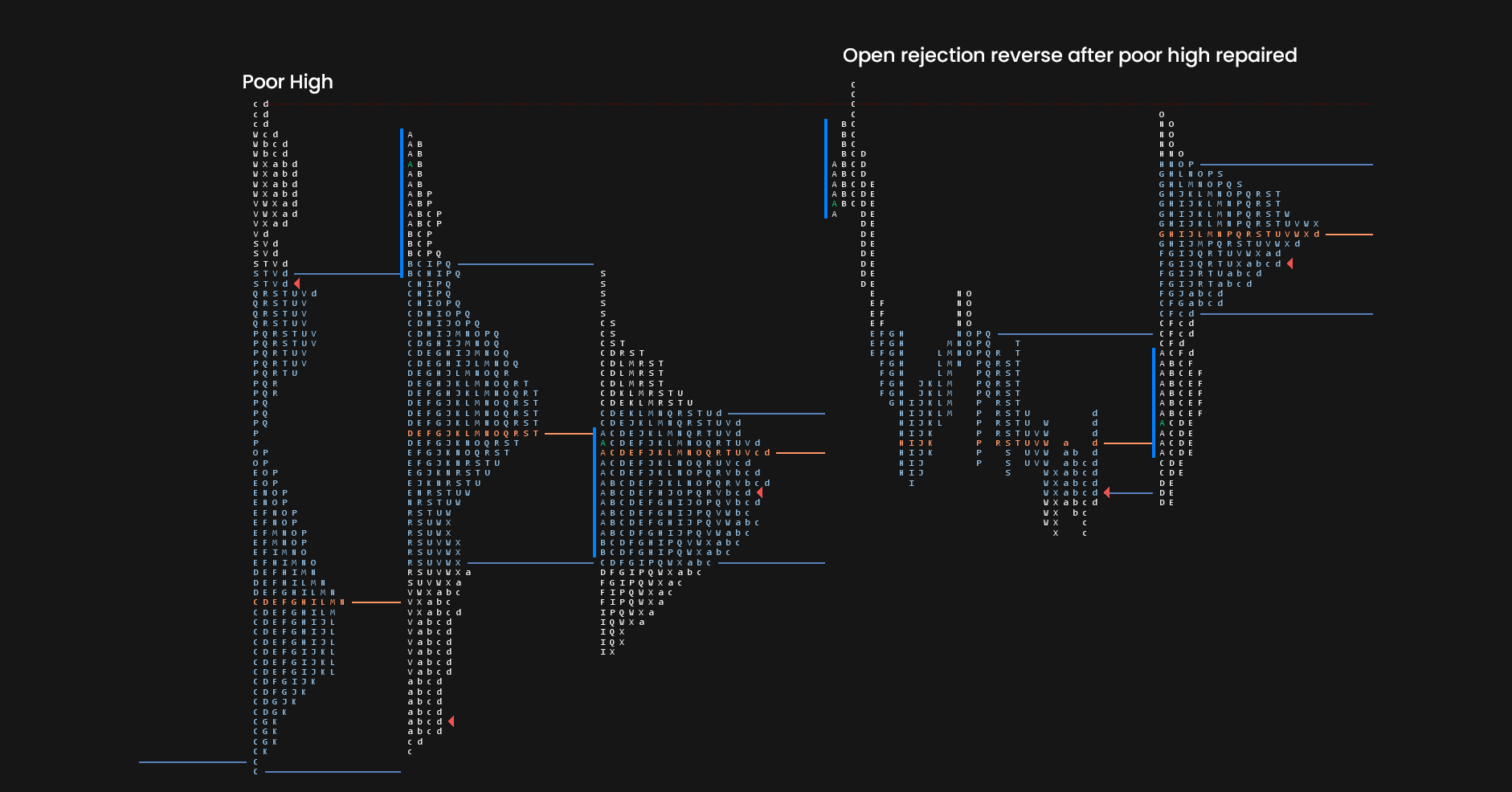

Poor High/Low

Poor High/Low виникають унаслідок зупинки тренду. Ці значення також часто називають незавершеним аукціоном. Вважається, що рівні Poor High/Low є магнітом для ціни — рівнем розвороту, де одна сторона (покупці або продавці) не встигла завершити торгівлю (через знижену активність контрагентів) і потенційно прагне продовжити її поблизу цих рівнів пізніше.

Візуально Poor High/Low можна визначити за двома блоками TPO (завширшки) вгорі або внизу діаграми Market Profile. На свічковому графіку це часто матиме вигляд двох рівнів вершини (EQH/EQL).

Poor High/Low найкраще використовувати в поєднанні з Excess (наприклад, коли ціна досягає значень Poor High/Low, формуючи Excess). Такий сетап може бути використаний для відкриття угод з метою розвороту тренду.

Досягнення значень Poor High/Low першої діаграми Market Profile з подальшим формуванням Excess і реакцією ціни в шорт. Джерело: tradingriot.com

Схожий візуальний вигляд мають Ledges — місця формування двох блоків TPO всередині діаграми Market Profile. Вони мають ідентичну з Poor High/Low логіку відпрацювання та є сильною зоною підтримки/опору (критерій — ціна отримувала реакцію від рівня щонайменше 2 рази).

Початківці часто плутають Ledges і Poor High/Low. Запам'ятайте: Ledges виникають усередині діаграми Market Profile, а Poor High/Low — зовні. Водночас логіка їхнього відпрацювання є ідентичною.

Використання Market Profile у торгівлі

Скільки трейдерів — стільки й думок. Кожен учасник ринку сприймає ціновий рух індивідуально: визначає ключові зони, тренд і його потенціал. Це створює упередженість і заважає об'єктивно оцінювати ситуацію.

Market Profile розв'язує цю проблему, надаючи об'єктивну відповідь на три запитання:

- В якому діапазоні учасники ринку торгували переважну кількість часу?

- Де перебуває рівень найбільшої проторговки?

- Де перебувають сильні зони підтримки/опору?

Більшість трейдерів використовує Market Profile у поєднанні з інструментами

класичного теханалізу, Price Action та іншими видами аналізу ринку. Такий підхід допомагає їм уточнити зони для відкриття та фіксації позицій, а також визначити потенціал руху на найближчу сесію.