Щоб взяти участь у цьому процесі, інвестори вносять свої криптовалюти в пули ліквідності — спеціальні смарт-контракти, що самовиконуються та містять заблоковані токени. Як подяка за забезпечення ліквідності, децентралізовані біржі виплачують таким клієнтам відсоткову винагороду.

Щоб краще зрозуміти, як працює цей механізм, порівняємо централізовані і децентралізовані біржі. Перші користуються "ордер буком", зіставляючи покупців і продавців за певними критеріями. Другі є автоматизованими маркет-мейкерами (AMM) і забезпечують користувачам автоматичні угоди: трейдери без посередництва біржі взаємодіють безпосередньо з пулом ліквідності. Чим вище ліквідність – тим менше прослизання (виконання ордерів за найгіршою ціною) при торгівлі. Тому DEX зацікавлені у тому, щоб інвестори блокували свої кошти у пулах.

Забезпечення ліквідності може відрізнятися низьким та екстремальним рівнем ризику, залежно від криптовалютної пари. Плюсами цього є високий потенційний прибуток і доступність. Недоліками вважається волатильність і таке явище як "непостійний збиток" (різниця вартості активу при введенні та виведенні коштів, яка може нівелювати розмір винагороди).

Найкращі платформи для надання ліквідності

Uniswap

Uniswap - одна з перших, найбільш популярних та надійних децентралізованих бірж. Вона пропонує велику кількість великих пулів ліквідності. В основному вони являють собою криптовалютні пари ETH або WETH (обернений ETH) зі стейблкоінами. Такі пули відрізняються стабільністю та низьким ризиком збитків. Втім, на Uniswap також можна забезпечувати ліквідність більш волатильних та непопулярних пар. Біржа стягує комісію у розмірі 0,3% за укладання угод на її платформі. Частина комісійних розподіляється між постачальниками ліквідності, відповідно до їх частки внеску.

PancakeSwap

Одна з найбільш відвідуваних DEX. PancakeSwap більше підходить тим, хто може дозволити собі вищий ризик. Підключення до пулу відбувається після того, як інвестор блокує на майданчику її службовий токен CAKE. Багато хто вважає за краще забезпечувати ліквідністю криптовалютну пару CAKE-BNB, за якою виплачуються 22-43% винагороди.

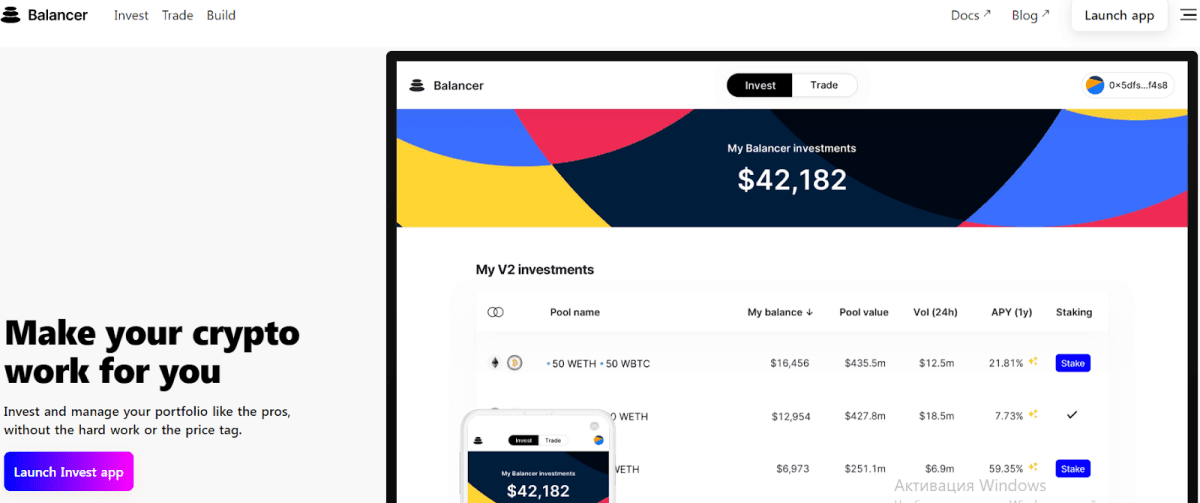

Balancer

Децентралізована біржа, що підтримує блокчейн Ethereum, що також пропонує управління інвестиційними портфелями. Пули DEX відрізняються гнучкими налаштуваннями, ліквідність можна додавати або знімати. Завдяки модульному протоколу Balancer на платформі підтримуються приватні та загальні пули. Використовуючи приватні пули, власник може коригувати їх параметри та вносити зміни до смарт-контракту. Крім того, постачальники ліквідності одержують токени управління BAL.

Rook (ранее KeeperDAO)

Протокол DeFi, що базується на Ethereum, який включає функції децентралізованої біржі. Платформа пропонує п'ять різних пулів ліквідності, що дозволяють заробляти токени ROOK. Клієнти використовують кошти, які утримуються у пулах для термінових кредитів.

Існує ще чимало DEX та протоколів, які пропонують усім бажаючим підключитися до їх пулів ліквідності, наприклад, Bancor, Convexity Protocol, DeversiFi, Kyber. Потреба сектора децентралізованих фінансів у ліквідності збільшується з кожним роком, тому в інвесторів з'являється дедалі більше нових стратегій пасивного доходу.