Что такое токены c кредитным плечом и как они работают?

Кредитные токены – деривативные инструменты, которые позволяют покупать и продавать актив со встроенным кредитным плечом.

Криптовалютные биржи по-разному называют данный инструмент: на FTX кредитные токены носили приставку «Bull/Bear», Gate и Kucoin прибавили к названию криптовалюты тикер X3 и направление цены (L – long, S – short). Данная цифра при этом — размер кредитного плеча, которое имеет базовый актив.

Механизм работы

Используя кредитные токены, нет необходимости торговать фьючерсами или маржей. Например, если трейдер ожидает роста BTC, он покупает кредитный токен BTCX3L (BTC X3 Long). С ростом биткоина токен вырастет в 3 раза сильнее, если его кредитное плечо 3.

Главными фишками здесь является простота в использовании и отсутствие ликвидации. Не нужно занимать, погашать и возвращать средства, а в случае движения актива в противоположную трейдеру сторону сделка не будет ликвидирована. Это скажется лишь на значительном снижении цены монеты.

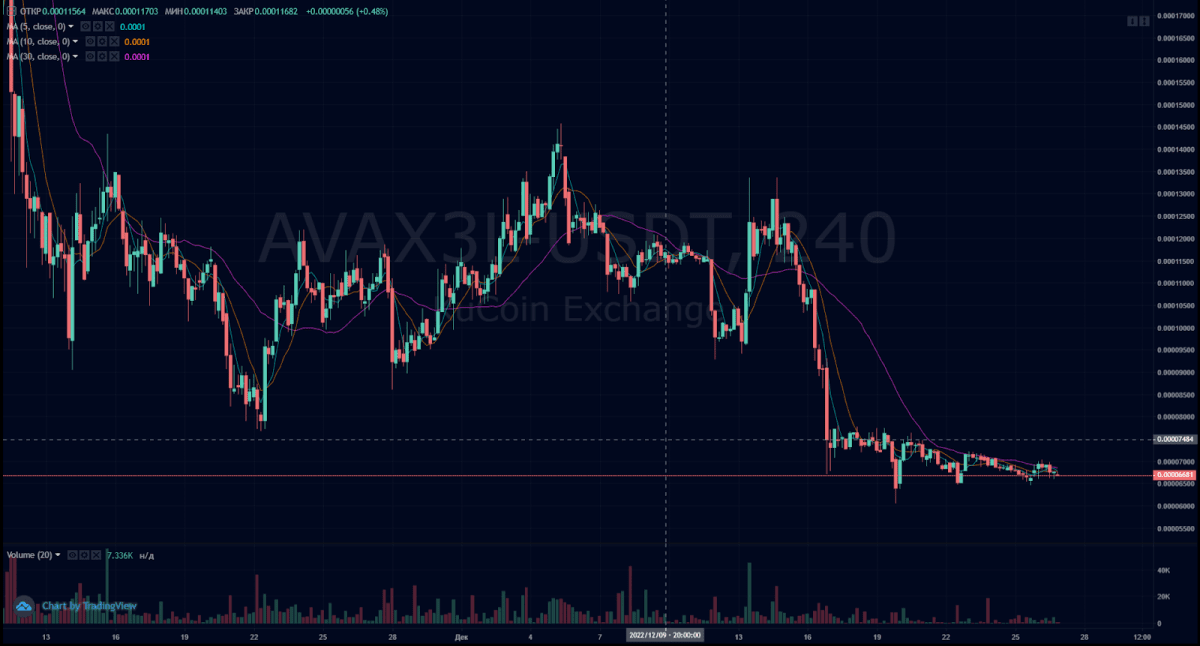

Кредитный токен на падение монеты AVAX с плечом X3 (Kucoin)

Разные биржи – разный принцип

Хотя суть кредитного токена везде схожая, на криптобиржах эти активы не одинаковы, и они могут иметь разную цену. Каждая из монет – это портфель из контрактов, и его цена формируется в зависимости от стартовой даты.

Например, на бирже Binance кредитные токены имеют среднее плечо X3, но оно не постоянное. Фактическое плечо плавает в диапазоне 1.5Х-4Х, что создает большие трудности в собственном трейдинге: сложно рассчитать будущую сделку, если ее условия постоянно меняются «в зависимости от рыночной ситуации».

Как было сказано, наибольшее разнообразие кредитных токенов было представлено на FTX. Сейчас эту нишу заняла Gate вместе с другими платформами.

Ловушка с гиперинфляцией

Как бы заманчиво не выглядела фраза «кредитное плечо без ликвидации», кредитные токены, по большей мере, убыточный инструмент для пользователей. Во-первых, объёмы торгов на таких активах минимальные, из-за чего возникают большие проблемы с ликвидностью. Покупка и продажа совершается не по рыночной цене, а со спредом 10-15%, из-за чего открытая сделка тут же становится убыточной.

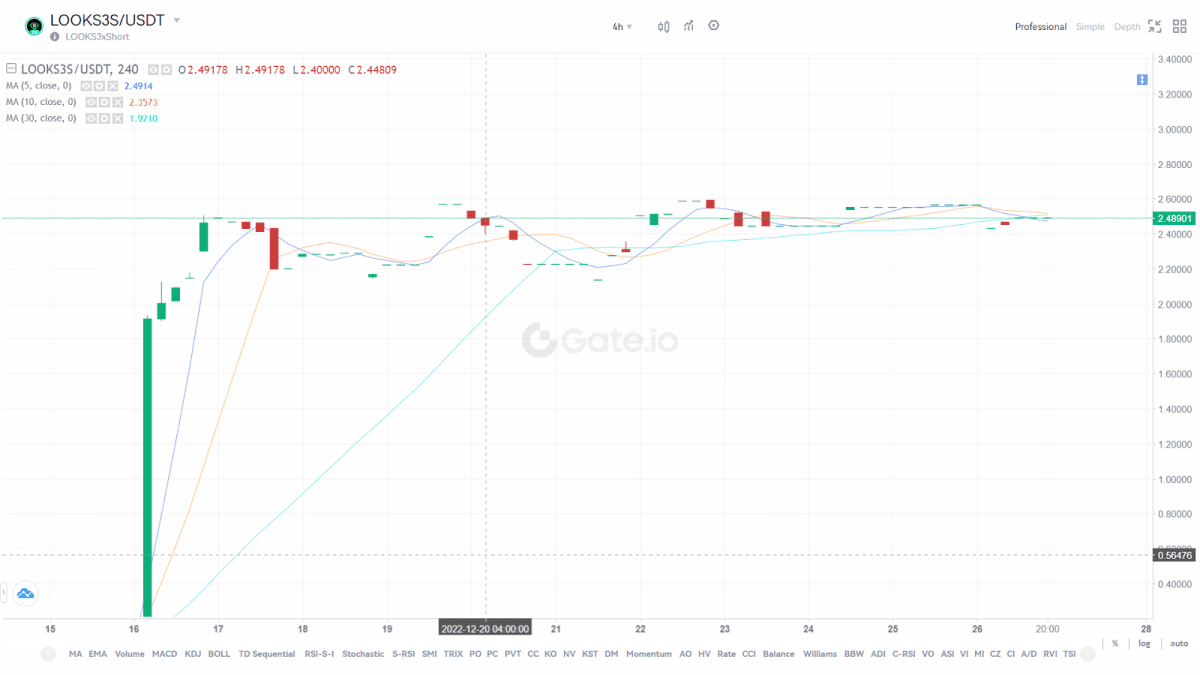

Проблемы с ликвидностью на токене Looks3S

Во-вторых, из-за волатильности криптовалютного рынка, кредитные токены приобретают свойство «гиперинфляции». Из-за постоянного кредитного плеча стоимость токена на дистанции дешевеет в течение всего времени торгов.

Например, с 19-го июня BTC подешевел на 15%. Казалось бы, кредитный токен на падение биткоина должен подорожать приблизительно на 45%, учитывая кредитное плечо 3Х. Вместо этого BTC3XS с той же даты потерял 50% стоимости. Это связано с большими колебаниями актива «туда-сюда», из-за чего цена кредитного токена постоянно падает.

Падение цены BTC и соответствующее падение цены BTC3XS

Почему так происходит? Покажем на примере.

● Допустим, цена базового актива – $1, цена токена на рост с плечом X3 – также $1.

● При подорожании актива на 100%, его стоимость достигает $2. Кредитный токен, соответственно, подорожает на 300% и касается отметки в $4.

● После этого базовый актив возвращается к стоимости в $1, потеряв 50% стоимости. Если бы у трейдера был открыт лонг с плечом 3Х, его бы просто ликвидировало. Но кредитный токен не может просесть на 150% (50%*3), вместо этого он дешевеет на 80-90% и теперь его стоимость составляет $0.75-0.70.

● Получилась ситуация, когда криптовалюта не потеряла в цене, а кредитный токен упал из-за постоянных колебаний курса актива.

Многие трейдеры не понимают принципа работы кредитных токенов и считают их альтернативой и «простой» заменой фьючерсных сделок. По факту же это инструмент, на котором зарабатывает преимущественно биржа, исходя из ставки финансирования (кредитный токен всё-таки набор фьючерсов) и специфической работы токена.